Fragen & Antworten zur Grundsteuerreform

RUND UM DIE HEBESÄTZE

Der Hebesatz ist ein Begriff aus dem Steuerrecht, der den Prozentsatz bezeichnet, mit dem die Steuerschuld berechnet wird. Er wird insbesondere bei der Grundsteuer angewendet. Der Hebesatz wird von den Städten und Gemeinden festgelegt und variiert daher je nach Standort.

Weitere Informationen zum Grundsteuerhebesatz finden Sie auf unseren Internetseiten.

Es wird zwischen den Hebesätzen für „Grundsteuer A“, „Grundsteuer B“ und „Grundsteuer C“ unterschieden. Zusätzlich besteht die Option der Differenzierung des Hebesatzes zur Grundsteuer B hinsichtlich der Grundstürcksarten der Wohn- bzw. Nichtwohngrundstücke.

Weitere Informationen zum Grundsteuerhebesatz finden Sie auf unseren Internetseiten.

Die Kommunen legen – auch unabhängig von der Grundsteuerreform – die Hebesätze zur Grundsteuer im Rahmen ihrer Selbstverwaltung fest. So entscheiden sie eigenständig über die finanziellen Auswirkungen für ihre Bürgerinnen und Bürger.

Weitere Informationen zum Grundsteuerhebesatz finden Sie auf unseren Internetseiten.

Um den Kommunen eine bessere Möglichkeit zu geben, die Belastungsverteilung an die jeweiligen räumlich-strukturellen Verhältnisse vor Ort anzupassen, wurde ein Gesetz zur Differenzierung der Hebesätze bei der Grundsteuer verabschiedet.

Informationen zum Grundsteuerhebesatz und über die Hebesatzdifferenzierung finden Sie auf unseren Internetseiten.

Die Grundsteuer ist eine kommunale Steuer – sie wird von der Kommune erhoben und bleibt in der Kommune. Das Hebesatzrecht ist ein zentrales Element der kommunalen Selbstverwaltung. Deshalb ist es folgerichtig, dass auch die Entscheidung über eine Hebesatzdifferenzierung in den Rathäusern getroffen wird.

Mit der nordrhein-westfälischen Lösung über die Option von differenzierten Hebesätzen steht den Verantwortlichen in den Kommunen künftig ein Instrument zur Verfügung, mit dem sie eigenverantwortlich und noch zielgenauer auf die Verhältnisse vor Ort reagieren können.

Wertverschiebungen zwischen Wohn- und Gewerbegrundstücken sind nicht landesweit einheitlich, sondern treten vor allem aufgrund lokaler Besonderheiten und nicht in allen Kommunen auf. Aufgrund der heterogenen Grundstücksstruktur ist eine landesweite Lösung nicht zielführend, da sie die besonderen Verhältnisse vor Ort nicht berücksichtigen kann. Sie würde lediglich zu einer anderen Form der Belastungsverschiebung führen. Durch die verabschiedete landesgesetzliche Regelung wird rechtssicher eine Option geschaffen, mit der auf die örtlichen Verhältnisse reagiert werden kann.

Das nordrhein-westfälische Modell der Hebesatzdifferenzierung überzeugt über Landesgrenzen hinweg. So werden z.B. in Schleswig-Holstein differenzierte Hebesätze nach dem Vorbild Nordrhein-Westfalens von den kommunalen Landesverbänden befürwortet. Die dortige Landesregierung hat den kommunalen Landesverbänden daher das Angebot gemacht, einen Gesetzentwurf einzubringen, der den Kommunen differenzierte Hebesätze für Wohn- und Nichtwohngrundstücke ermöglicht und ihre Gestaltungsspielräume erweitert.

Aufkommensneutrale Hebesätze

Erklärtes Ziel von Bund und Ländern bei der Umsetzung der Grundsteuerreform ist die Aufkommensneutralität. Das Grundsteueraufkommen in den einzelnen Kommunen soll nach der Reform in etwa so hoch sein, wie vor der Reform.

Die nun veröffentlichten Referenzwerte bilden diese Aufkommensneutralität auf Ebene der jeweiligen Kommune ab. Das bedeutet im Einzelnen, dass die Bürgerinnen und Bürger zwar mehr, weniger oder gleichbleibend belastet sein können, es jedoch im Gesamten der Höhe nach zu keiner Veränderung des Grundsteueraufkommens im Vergleich zum Vorjahr kommen würde.

Hinweis: Die zur Aufkommensneutralität führenden Hebesätze wurden zu transparenzzwecken berechnet. Sie sind aber nicht bindend, weil die Kommunen im Rahmen ihrer Selbstverwaltung eigenständig die Hebesätze zur Grundsteuer festlegen.

Die Finanzverwaltung hat die aufkommensneutralen Hebesätze für jede Kommune ermittelt.

Für land- und forstwirtschaftliche Betriebe sind die Angaben zur Grundsteuer A entscheidend. Für alle Grundstücke mit oder ohne Gebäude, aber ohne land- und forstwirtschaftliche Betriebe, sind die Angaben zur Grundsteuer B relevant.

Darüber hinaus gibt es zwei weitere Datensätze, falls die Kommune künftig von der Alternative einer Hebesatzdifferenzierung innerhalb der Grundsteuer B Gebrauch machen sollte. In diesem Fall ist weiter zu differenzieren, ob es sich um ein Wohn- oder Nichtwohngrundstück handelt.

Die Abfrage der zur Aufkommensneutralität führenden Hebesätze und verschiedene Erklärvideos finden Sie auf unserer Website.

Jeder Kommune steht es frei, eine Grundsteuer C einzuführen oder nicht. Mit der Grundsteuer C kann eine Kommune Bauland mobilisieren, indem sie für unbebaute, aber baureife Grundstücke, die nicht der Land- und Forstwirtschaft zugeordnet sind, einen höheren Hebesatz festlegt als für die übrigen Grundstücke des Grundvermögens. Für die neue Grundsteuer C konnten keine zur Aufkommensneutralität führende Hebesätze berechnet werden, da hier „alt und neu“ nicht verglichen werden können. Falls Kommunen einen gesonderten Hebesatz für die Grundsteuer C beschließen werden, wird dies zu entsprechend höheren Grundsteuereinnahmen führen.

Die Auswirkungen der Reform auf die Grundsteuerbelastung von Wohn- und Gewerbeimmobilien sind lokal sehr unterschiedlich. Auf Basis der für Nordrhein-Westfalen eingegangenen Grundsteuererklärungen zeichnet sich seit Frühjahr 2024 belastbar ab, dass in vielen Städten und Gemeinden Wohngebäude künftig stärker belastet, Gewerbeimmobilien hingegen deutlich entlastet würden. Dies ist allerdings nicht flächendeckend im gesamten Land der Fall. Denn in Flächenländern wie Nordrhein-Westfalen mit heterogener Grundstücksstruktur ist die Verteilung von Wohn- und Gewerbegrundstücken sowie deren Wertentwicklung in den letzten Jahrzehnten lokal sehr unterschiedlich.

Die Kommunen sollten daher im Rahmen ihrer kommunalen Selbstverwaltung mehr Entscheidungsspielräume erhalten, um bei Bedarf auf lokale Gegebenheiten besser reagieren zu können.

Ein entsprechendes Gesetz für eine Landeslösung wurde im Landtag verabschiedet. Es sieht ergänzend zur bisherigen Regelung eine Möglichkeit zur Differenzierung des Hebesatzes für Wohn- und Nichtwohngrundstücke bei der Grundsteuer B vor. Dadurch wird es den Kommunen freigestellt, diese Hebesätze – in Abhängigkeit von den räumlich strukturellen Gegebenheiten vor Ort – so auszutarieren, dass es nicht zu einer überproportionalen Belastung der Eigentümerinnen und Eigentümer kommt.

Die Hebesatzveröffentlichungen der Finanzverwaltung tragen dieser Entwicklung Rechnung und enthalten daher für jede Kommune vier zur Aufkommensneutralität führende Hebesätze, mit denen das Aufkommen der Grundsteuer gegenüber dem für 2024 konstant bliebe:

• Für land- und forstwirtschaftliche Betriebe (Grundsteuer A)

• Für alle Grundstücke und Gebäude, ohne land- und forstwirtschaftliche Betriebe (Grundsteuer B)

• Differenzierte Hebesätze für Wohn- und Nichtwohngrundstücke innerhalb der Grundsteuer B, die die Kommunen alternativ nutzen können.

Hier finden Sie die Einteilung der Grundstücke:

Wohngrundstücke[1] | Nichtwohngrundstücke |

Einfamilienhäuser Zweifamilienhäuser Mietwohngrundstücke Wohnungseigentum

| Teileigentum² Geschäftsgrundstücke² gemischt genutzte Grundstücke² sonstige bebaute Grundstücke² unbebaute Grundstücke |

[1]Diese Grundstücke sind im Ertragswertverfahren zu bewerten.

2Diese Grundstücke sind im Sachwertverfahren zu bewerten.

Die veröffentlichten Hebesätze sind als Referenzwerte zu verstehen und haben lediglich informativen Charakter. Sie sind für die Kommunen nicht verbindlich.

Die Städte und Gemeinden entscheiden im Rahmen ihrer kommunalen Selbstverwaltung und aufgrund der ihnen verfassungsrechtlich zustehenden Hebesatzautonomie eigenverantwortlich über die in ihrem Zuständigkeitsgebiet geltenden Hebesätze.

Die Option, über eine Hebesatzdifferenzierung den Kommunen mehr Freiraum bei der Gestaltung der Hebesätze für die Grundsteuer B zu geben, stärkt die kommunale Selbstverwaltung und die Gestaltungsmöglichkeiten vor Ort.

Mit dem neuen Instrument, innerhalb der Grundsteuer B differenzierte Hebesätze für Wohn- und Nichtwohn-Grundstücke festzusetzen, haben die Entscheidungsträgerinnen und -träger in den Kommunen alle Möglichkeiten, für eine ausgewogene Grundsteuerverteilung vor Ort zu sorgen und übermäßigen Verwerfungen eigenverantwortlich entgegensteuern zu können.

Das neue Grundsteuermodell und die ihm zugrundeliegende Wertermittlung ist mit der bisherigen Systematik nur bedingt vergleichbar. Maßgeblich für die Höhe der individuellen Grundsteuer sind der Grundsteuerwert, die Steuermesszahl und der Hebesatz.

Ein isolierter Vergleich sowohl der Hebesätze als auch der Grundsteuerwerte vor und nach der Reform verbietet sich daher. Auch ein künftig höherer Hebesatz heißt nicht automatisch, dass alle Bürgerinnen und Bürger mehr Grundsteuer zahlen.

Allgemeine Informationen zu den Hebesätzen und der Hebesatzdifferenzierung finden Sie auch auf unserer Website.

Die Aufkommensneutralen Hebesätze wurden auf unserer Website veröffentlicht. Hier findet sich ein Abfrage-Tool, über das die Referenzwerte für jede Kommune ermittelt werden können.

Bei der Grundsteuer gibt es in den Kommunen in Nordrhein-Westfalen aktuell zwei unterschiedliche Hebesätze:

Grundsteuer A:

Im Rahmen dieser Grundsteuerart ist ein einheitlicher Hebesatz für die in einer Gemeinde liegenden Betriebe der Land- und Forstwirtschaft festzulegen.

Grundsteuer B:

Im Rahmen dieser Grundsteuerart ist ein einheitlicher Hebesatz für die in einer Gemeinde liegenden Grundstücke festzulegen. Dieser Hebesatz gilt damit unter anderem für:

• unbebaute Grundstücke,

• Ein- und Zweifamilienhäuser oder

• Geschäftsgrundstücke.

Gesetz zur Option einer Hebesatzdifferenzierung:

Der Landtag hat ein Gesetz verabschiedet, dass den Kommunen mehr Handlungsspielraum bei der Festlegung der Hebesätze geben soll.

Konkret soll diese Stärkung des kommunalen Selbstverwaltungsrechts ermöglichen, dass der Hebesatz für die Grundsteuer B für Wohn- und Nichtwohngrundstücken unterschiedlich festgesetzt werden kann.

Hierdurch steht den Verantwortlichen in den Kommunen künftig ein Instrument zur Verfügung, mit dem sie eigenverantwortlich und noch zielgenauer auf die Verhältnisse vor Ort reagiert können. Die veröffentlichten aufkommensneutralen Hebesätze enthalten auch die Referenzwerte für die Alternative der differenzierten Hebesätze.

Allgemeine Informationen zu den Hebesätzen und der Hebesatzdifferenzierung finden Sie auch auf unserer Website.

Als Referenzzeitpunkt für die Hebesätze wurden die von den Kommunen zum 01. Januar 2024 mitgeteilten Werte zugrunde gelegt. Bis zum 30. Juni 2024 erfolgte rückwirkende Änderungen der Hebesätze wurden berücksichtigt, soweit die Kommunen diese der Finanzverwaltung mitgeteilt haben.

Das nach altem Recht berechnete Messbetragsvolumen zum 01. Januar 2024 wurde mit dem Messbetragsvolumen nach neuem Recht zum 01. Januar 2025 verglichen. Hierzu wurde der Datenbestand zu Ende März und jetzt aktualisiert zu Mitte August 2024 herangezogen.

Die Hebesätze zur Grundsteuer werden von den Kommunen im Rahmen ihres Selbstverwaltungsrechts festgelegt.

Bis zum 30.06.2025 ist, im Rahmen der kommunalen Selbstverwaltung, eine Änderung der Grundsteuerhebesätze zum 01. Januar 2025 möglich.

Die Grundsteuer ist eine kommunale Steuer. Die Hebesätze zur Grundsteuer werden im Rahmen der kommunalen Selbstverwaltung festgelegt. Die festgelegten Hebesätze sind der kommunalen Haushaltssatzung bzw. dem Ratsinformationssystem zu entnehmen, bei der jeweiligen Kommune zu erfragen oder können dem Grundsteuerbescheid entnommen werden.

Für die Ermittlung der zur Aufkommensneutralität führenden Hebesätze wurden alle Grundsteuermessbeträge Ihrer Stadt oder Gemeinde berücksichtigt, die bis Ende März 2024 und jetzt aktualisiert bis Mitte August 2024 durch die Finanzverwaltung NRW festgesetzt wurden.

Die zur Aufkommensneutralität führenden Hebesätze wurden mit dem Datenbestand von Ende März 2024 und jetzt aktualisiert bis Mitte August 2024 ermittelt. Erstmalige Grundsteuerwertfeststellungen oder Änderungen der Grundsteuerwertfeststellungen zum Beispiel aufgrund von Einsprüchen nach der Erhebung Mitte August 2024 können die Höhe der zur Aufkommensneutralität führenden Hebesätze auch künftig beeinflussen.

Zur Berechnung der zur Aufkommensneutralität führenden Hebesätze wurden die von den Städten und Gemeinden mitgeteilten Hebesätze zum Stichtag 01. Januar 2024 berücksichtigt.

Bis zum 30. Juni 2024 bestand für die Städte und Gemeinden die Möglichkeit, diese Hebesätze rückwirkend zu verändern. Sofern die Städte und Gemeinden von der Möglichkeit der rückwirkenden Änderung der Hebesätze zum 1. Januar 2024 Gebrauch gemacht haben und diese geänderten Hebesätze der Finanzverwaltung mitgeteilt haben, wurden sie bei der Ermittlung der zur Aufkommensneutralität führenden Hebesätze berücksichtigt.

Für die nordrhein-westfälische Finanzverwaltung hat Transparenz bei der Umsetzung der Grundsteuerreform für alle Beteiligten von Beginn an hohe Priorität. Mit den nun veröffentlichten aufkommensneutralen Hebesätzen setzt Nordrhein-Westfalen als eines der ersten Länder seine entsprechende Zusage um.

Bürgerinnen und Bürger sowie Unternehmen und andere Institutionen erhalten Klarheit darüber, ob in ihrer Kommune das Grundsteueraufkommen im Zuge der Umsetzung der Reform erhöht, gesenkt oder beibehalten wird. Gleichzeitig erhalten die Städte und Gemeinden eine Basis, mit der sie planen und ihre Entscheidungen über die Höhe der künftigen Hebesätze treffen können.

Hierzu finden Sie auf unserer Website die Formel zur Berechnung der Grundsteuer, wie weitere Informationen über die zur Aufkommensneutralität führenden Hebesätze und zu den (differenzierten) Hebesätzen.

Die Grundsteuer ist eine kommunale Steuer, die in den Städten und Gemeinden erhoben wird und deren Aufkommen in den Kommunen verbleibt. Die Entscheidung, ob und wie der Hebesatz angepasst werden soll, obliegt daher allein den kommunalen Gremien.

Der bislang geltende Hebesatz für die Grundsteuer B wird infolge der durch die Reform erforderlichen Neubewertung der Grundstücke in vielen Kommunen angepasst werden müssen. Das nordrhein-westfälische Gesetz sieht nun für die Kommunen die zusätzliche Möglichkeit vor, unterschiedliche Hebesätze für Wohnen und Nichtwohnen (etwa für Geschäftsgrundstücke) zu beschließen. Die Kommunen können künftig dort, wo es nötig und gewünscht ist, die Hebesätze so anpassen, dass weder Wohn- noch Nichtwohngrundstücke übermäßig stark belastet werden.

Damit verfügen die Städte und Gemeinden über alle Instrumente um vor Ort für eine faire und ausgewogene Aufkommensverteilung bei der Grundsteuer zu sorgen.

Nordrhein-Westfalen ist eines der ersten Länder, das den Kommunen die Daten für die Berechnung der neuen Grundsteuer und damit die Grundlagen für die Entscheidung über eine Anpassung der Hebesätze bereitstellt. Der Landtag hat ein Gesetz verabschiedet, um die Option von differenzierten Hebesätzen innerhalb der Grundsteuer B zu ermöglichen. Auf dieser Basis können die Kommunen planen und ihre Entscheidung treffen.

Die Grundsteuerbescheide versenden die Kommunen.

Für die mittelfristige Ergebnis- und Finanzplanung der Gemeinden und Gemeindeverbände des Landes Nordrhein-Westfalen werden für die wichtigsten Einzahlungs- / Ertragsarten – darunter auch die Grundsteuer A und B – pauschale jährliche Steigerungsraten unterstellt. Für die Grundsteuer A und B beträgt diese Steigerungsrate des Aufkommens von 2024 auf 2025 +1,3%. Die Steigerungsrate wurde aufgrund der Mai-Steuerschätzung 2024 angepasst (bisheriger Wert: +1,2%).

Das Land Nordrhein-Westfalen hat als eines der ersten Bundesländer in Deutschland aufkommensneutrale Hebesätze für die Kommunen zur Verfügung gestellt, um frühestmöglich vollständige Transparenz bei der Umsetzung der Grundsteuerreform herzustellen. Auf die Veränderlichkeit der Datengrundlage für die Berechnung dieser Referenz-Hebesätze hat die Finanzverwaltung von Beginn an hingewiesen.

Durch die Abgabe weiterer Feststellungserklärungen z.B. nach Schätzungen, die Bearbeitung von Einsprüchen oder nachträgliche Anpassungen der Hebesätze zum Referenzzeitpunkt 01. Januar 2024 hat sich die Summe der Grundsteuermessbeträge in den Kommunen seit den ersten Berechnungen kontinuierlich verändert.

Die Aktualisierung der Berechnungen im September 2024 bilden diese Veränderungen ab. Damit liegen den Kommunen rechtzeitig zum Start der Beratungen über die Höhe der jeweiligen Hebesätze in den Stadträten aktuelle Werte vor.

ALLGEMEINES

Die Erklärung zur Feststellung des Grundsteuerwertes mussten Sie bis zum 31. Januar 2023 bei dem zuständigen Finanzamt abgeben.

Die Erklärung zur Feststellung des Grundsteuerwertes erfolgt zum sogenannten Hauptfeststellungszeitpunkt. Das ist der 1. Januar 2022.

| Was bedeutet Hauptfeststellungszeitpunkt? Zum Hauptfeststellungszeitpunkt bewertet das Finanzamt Ihr Grundstück. Dabei werden die Wertverhältnisse und die tatsächlichen Verhältnisse zugrunde gelegt, die am 1. Januar 2022 bei Ihrem Grundstück vorliegen. Der Hauptfeststellungszeitraum beträgt künftig sieben Jahre, so dass die nächste Hauptfeststellung auf den 1. Januar 2029 erfolgt. |

Grundsteuerzahlungen nach neuem Recht sind ab dem 1. Januar 2025 zu leisten.

Beachten Sie, dass der von den Finanzämtern neu berechnete Grundsteuerwert sowie der Grundsteuermessbetrag noch keine Aussagekraft über die zu zahlende Grundsteuer haben. Die Kommunen setzen ab 2024 zunächst die neuen Hebesätze fest und berechnen mit diesen die zu zahlende Grundsteuer. Grundsteuerzahlungen nach neuem Recht sind ab dem 1. Januar 2025 zu leisten.

Die Grundsteuer wird wie bisher auch in drei Schritten festgesetzt:

Grundsteuerwert x Steuermesszahl x Hebesatz

1. Ermittlung des Grundsteuerwerts: Grundsteuerwertbescheid des Finanzamtes

Mit den von Ihnen im Rahmen der Erklärung zur Feststellung des Grundsteuerwerts in 2022 übermittelten Daten berechnet Ihr Finanzamt den Grundsteuerwert Ihres Grundbesitzes. Als Ergebnis erhalten Sie einen Grundsteuerwertbescheid.

Aufgrund dieses Bescheides müssen Sie keine Zahlungen leisten. Er dient lediglich als Grundlage für die weiteren Berechnungsschritte.

2. Anwendung der Steuermesszahl: Grundsteuermessbescheid des Finanzamtes

Parallel zum Grundsteuerwertbescheid erhalten Sie einen Bescheid über die Festsetzung des Grundsteuermessbetrags. Der Grundsteuermessbetrag ermittelt sich durch Multiplikation des zuvor festgestellten Grundsteuerwerts mit der gesetzlich festgeschriebenen Steuermesszahl.

Diesen Bescheid erhält die Gemeinde auf elektronischem Weg.

Auch aufgrund dieses Bescheides müssen Sie keine Zahlungen leisten. Mit diesem Bescheid als Grundlage nimmt die Gemeinde, in welcher Ihr Grundbesitz liegt, die Festsetzung der Grundsteuer vor.

3. Anwendung des Hebesatzes: Grundsteuerbescheid der Gemeinde

Im letzten Schritt wird der zuvor festgestellte Grundsteuermessbetrag mit dem sogenannten Hebesatz der Gemeinde multipliziert, um die Grundsteuer zu ermitteln. Bei der Reform wird eine Aufkommensneutralität angestrebt. Das bedeutet, das Grundsteueraufkommen der Kommune soll aufgrund der Reform nicht erhöht werden. Dennoch sind zur Beseitigung des verfassungswidrigen Zustands Belastungsverschiebungen im Einzelfall nicht ausgeschlossen.

Zum Abschluss des Verfahrens erhalten Sie einen Grundsteuerbescheid der Gemeinde. Aus diesem Bescheid ergibt sich die Zahlungsaufforderung ab dem 1. Januar 2025.

Die erzielten Einnahmen aus der Grundsteuer fließen ausschließlich den Gemeinden zu.

Wenn Sie am 1. Januar 2022 Eigentümerin oder Eigentümer eines Grundstücks oder einer Eigentumswohnung sind, müssen Sie eine Erklärung zur Feststellung des Grundsteuerwerts (Feststellungserklärung) abgeben.

Für jedes Grundstück, für das bisher noch keine Feststellungserklärung abgegeben wurde, war die Erklärung bis zum 31. Januar 2023 bei dem zuständigen Finanzamt einzureichen.

Dazu gehören beispielsweise:

- unbebaute Grundstücke

- Wohngrundstücke (Einfamilienhäuser, Zweifamilienhäuser, Mietwohngrundstücke, Eigentumswohnungen)

- Nichtwohngrundstücke (gemischt genutzte Grundstücke, Geschäftsgrundstücke, Teileigentum)

Hinweis:

Die Feststellungserklärung ist auch bei einem Eigentumswechsel von der Eigentümerin bzw. dem Eigentümer abzugeben, der bzw. dem das Grundstück am 1. Januar 2022 zuzurechnen ist.

In Erbbaurechtsfällen muss nur die Erbbauberechtigte bzw. der Erbbauberechtigte eine Erklärung abgeben.

Bei Gebäuden auf fremdem Grund und Boden muss nur die Eigentümerin bzw. der Eigentümer des Grund und Bodens eine Feststellungserklärung abgeben.

Bei der Festlegungserklärung können Sie u. a. zwischen folgenden Grundstücksarten wählen:

Unbebautes Grundstück

Unbebautes Grundstücke sind Grundstücke, auf denen sich keine benutzbaren Gebäude befinden. Ein Gebäude ist benutzbar, wenn es bezugsfertig ist. Eine Bauabnahme ist nicht notwendig.

Grundstücke mit zerstörten oder dem Verfall preisgegebenen Gebäuden gelten als unbebaut.

Wohngrundstück

Wohngrundstücke sind bebaute Grundstücke, die mindestens eine Wohnung enthalten. Eine Wohnung besteht aus der Zusammenfassung von mehreren Räumen, die eine abgeschlossene Wohneinheit bilden. Die Wohnung muss einen eigenen Zugang besitzen und von anderen Wohnungen baulich getrennt sein. Die Wohnung muss alle Nebenräume enthalten, welche für die Führung eines selbständigen Haushalts ermöglichen (Küche, Bad oder Dusche, Toilette).

Einfamilienhaus

Einfamilienhäuser sind Wohngrundstücke, die eine Wohnung enthalten und kein Wohnungseigentum sind.

Zweifamilienhaus

Zweifamilienhäuser sind Wohngrundstücke, die zwei Wohnungen enthalten und kein Wohnungseigentum sind.

Mietwohngrundstück

Mietwohngrundstücke sind Grundstücke, die zu mehr als 80 % der Wohn- und Nutzfläche Wohnzwecken dienen und nicht Ein- und Zweifamilienhäuser oder Wohnungseigentum sind. Das gilt auch, wenn sich die Wohnungen einer wirtschaftlichen Einheit in unterschiedlichen Gebäuden befinden (z. B. Mehrfamilienhäuser).

Wohnungseigentum

Wohnungseigentum ist das Sondereigentum an einer Wohnung mit dem dazugehörenden Miteigentumsanteil an dem gemeinschaftlichen Eigentum (z. B. Eigentumswohnungen).

Teileigentum

Teileigentum ist das Sondereigentum an nicht zu Wohnzwecken dienenden Räumen eines Gebäudes. Diese Räume stehen immer in Verbindung mit dem Miteigentumsanteil an dem gemeinschaftlichen Eigentum, zu dem es gehört. Hierbei kann es sich beispielsweise um Flächen innerhalb eines Gebäudes handeln, die von verschiedenen Eigentümerinnen und Eigentümern genutzt werden. Etwa Büros, Geschäftsräume, Arztpraxen, Anwaltskanzleien, Restaurants, Ladengeschäfte, Lagerhallen oder Werkstätten.

Geschäftsgrundstücke

Grundstücke, die gemessen an der Wohn- und Nutzfläche zu mehr als 80 % eigenen oder fremden betrieblichen (gewerblichen, freiberuflichen) oder öffentlichen Zwecken dienen und kein Teileigentum sind.

Gemischt genutzte Grundstücke

Grundstücke, die teils Wohnzwecken, teils eigenen oder fremden betrieblichen oder öffentlichen Zwecken dienen und nicht unter die zuvor genannten Grundstücksarten fallen. Ein Grundstück, dass zu 80 % Wohnzwecken und zu 20% fremd-betrieblichen Zwecken dient, stellt beispielsweise ein gemischt genutztes Grundstück dar. Auch ein Mietwohngrundstück mit kleinem Ladenlokal könnte hierunter fallen.

Sonstige bebaute Grundstücke

Auffangtatbestand für alle Grundstücke, die nicht unter die zuvor genannten Grundstücksarten fallen. Hierzu gehören beispielsweise Vereinshäuser, Turnhallen, ggf. auch Garagen, wenn diese nicht betrieblich genutzt werden oder zu einem anderen Grundstück wie einem Einfamilienhaus gehören.

Der Bodenrichtwert ist der durchschnittliche Lagewert des Bodens für eine Mehrheit vergleichbarer Grundstücke innerhalb eines abgegrenzten Gebiets. Er wird von den örtlichen Gutachterausschüssen ermittelt und dient der Bestimmung des Werts von Grundstücken.

Den Bodenrichtwert für Ihr Grundstück in Nordrhein-Westfalen finden Sie über das Grundsteuerportal (Abfragemaske „Grundsteuer B“) und können ihn von dort direkt in Ihre Feststellungserklärung übertragen.

Besitzen Sie als im Ausland ansässige Person Grundstücke, oder sind Sie Miteigentümer an Grundbesitz in Nordrhein-Westfalen, dann müssen auch Sie eine Feststellungserklärung bei dem zuständigen Finanzamt abgeben, in dessen Bereich das Grundstück liegt. Die Erklärung ist grundsätzlich digital abzugeben. Dies ist über ELSTER möglich.

Sofern Sie keine inländische Steuer-Identifikationsnummer oder Steuernummer besitzen, können Sie zunächst beim Finanzamt Neubrandenburg eine Steuernummer für ELSTER beantragen. Den Antrag finden Sie hier.

Vom Finanzamt Neubrandenburg wird Ihnen per Brief Ihre Steuernummer mitgeteilt. Registrieren Sie sich mit dieser Steuernummer als „Organisation“ bei Mein ELSTER.

Bitte beachten Sie, dass sich das Finanzamt Neubrandenburg im Land Mecklenburg-Vorpommern befindet. Daher ist bei der Registrierung in Mein ELSTER als Land „Mecklenburg-Vorpommern“ auszuwählen. Mit dem - durch die erhaltende Steuernummer erzeugten - ELSTER-Zertifikat können Sie dann Ihre Feststellungserklärung an das zuständige Belegenheitsfinanzamt übermitteln.

Bei der Übermittlung der Erklärung mit ELSTER achten Sie darauf, dass Sie für Ihr in Nordrhein-Westfalen belegenes Grundstück das Formular "Grundsteuer für andere Bundesländer" auswählen und als Land „Nordrhein-Westfalen“ auswählen.

Wenn Sie am 1. Januar 2022 Eigentümerin oder Eigentümer eines Grundstücks oder einer Eigentumswohnung waren, müssen Sie eine Grundsteuererklärung abgeben. Die Verpflichtung besteht unabhängig davon, ob Sie im vergangenen Jahr ein Infoschreiben erhalten haben oder nicht.

Die nordrhein-westfälischen Finanzämter versenden seit Ende Februar 2023 Erinnerungsschreiben zur Abgabe bisher nicht eingereichter Erklärungen zur Feststellung des Grundsteuerwerts.

Vereinzelt haben sich Bürgerinnen und Bürger zurückgemeldet, eine Erinnerung erhalten zu haben, obwohl sie die Erklärung bereits abgegeben haben. Informationen und Hinweise dazu finden Sie hier.

Bitte nehmen Sie bei diesem Sachverhalt Kontakt mit Ihrem zuständigen Finanzamt auf.

VOR DER ERKLÄRUNGSABGABE

Das zuständige Finanzamt richtet sich grundsätzlich nach der Lage Ihres Grundbesitzes und nicht nach Ihrem eventuell abweichenden Wohnsitz.

Liegt Ihr Grundbesitz nicht in Nordrhein-Westfalen, finden Sie hier alle Regelungen der Länder im Überblick.

Die Feststellungserklärung mussten Sie bis zum 31. Januar 2023 im Grundsatz digital bei dem zuständigen Finanzamt einreichen. Dies ist über das Online-Finanzamt ELSTER (www.elster.de) möglich. Hierfür benötigen Sie ein Benutzerkonto. Sollten Sie bereits ein Benutzerkonto haben, welches Sie z. B. für Ihre Einkommensteuererklärung nutzen, können Sie dieses auch für die Grundsteuer verwenden.

Sofern Sie noch kein entsprechendes Benutzerkonto besitzen, können Sie dieses unter www.elster.de beantragen.

Die Feststellungserklärung kann auch über den Zugang von nahen Angehörigen abgegeben werden.

Eine digitale Abgabe kann auch über andere Software-Anbieter erfolgen, wenn diese es anbieten.

Die Einreichung von Belegen ist grundsätzlich nicht vorgesehen.

Als Eigentümerin bzw. Eigentümer eines Wohngrundstückens haben Sie im Jahr 2022 ein individuelles Informationsschreiben ihres lokalen Finanzamts mit Informationen und Daten erhalten, die der Finanzverwaltung verfügbar sind und die Sie bei der Erstellung der Feststellungserklärung unterstützen. Die Daten können Sie nach Prüfung auf Vollständigkeit und Richtigkeit in die Feststellungserklärung übertragen.

Dazu gehören u.a.:

- Aktenzeichen

- Lage des Grundstücks: Straße, Hausnummer, Postleitzahl und Ort

- Gemarkung(en) und Flurstück(e)

- Grundstücksfläche

- Bodenrichtwert

Weiterhin sind folgende Daten anzugeben:

- Art des Grundstücks (z. B. unbebautes Grundstück oder Einfamilienhaus)

- Baujahr (nur nach 1949)

- Anzahl der Wohnungen und Wohnfläche

- Anzahl der Garagen-/Tiefgaragenstellplätze (falls vorhanden)

Diese Daten finden Sie z.B. im Kaufvertrag oder in den Bauunterlagen.

Mit der Check-Liste für Eigentümerinnen und Eigentümer von Wohngrundstücken unterstützen wir Sie bei der Zusammenstellung der Daten, die Sie für Ihre Feststellungserklärung benötigen.

Erklär-Videos zum Ausfüllen der Grundsteuer-Formulare in ELSTER finden Sie hier.

Als Eigentümerin bzw. Eigentümer eines Wohngrundstücks haben Sie im Jahr 2022 ein individuelles Informationsschreiben von der Finanzverwaltung Nordrhein-Westfalen mit Informationen und Daten erhalten, die Sie bei der Erstellung der Feststellungserklärung unterstützen. In diesem Schreiben finden Sie bereits die überwiegenden Daten für Ihre Feststellungserklärung. Die Daten können Sie nach Prüfung auf Vollständigkeit und Richtigkeit in die Feststellungserklärung übertragen. Zur Prüfung auf Vollständigkeit und Richtigkeit nutzen Sie das Grundsteuerportal.

Darüber hinaus ist die Art des Grundstücks anzugeben (z.B. unbebautes Grundstück oder Einfamilienhaus).

Wurde das Gebäude auf Ihrem Grundstück nach 1949 gebaut, müssen Sie auch das Baujahr angeben. Dies finden Sie z.B. im Kaufvertrag oder in den Bauunterlagen des Gebäudes.

Zuletzt müssen Sie die Anzahl der Wohnungen und die Wohnfläche sowie, falls vorhanden, die Anzahl der Garagen-/Tiefgaragenstellplätze angeben. Auch diese finden Sie z.B. im Kaufvertrag oder in den Bauunterlagen.

Hier erklären wir Ihnen Schritt für Schritt, wie Sie vorgehen können, wenn Sie Ihr Informationsschreiben verlegt oder nicht erhalten haben.

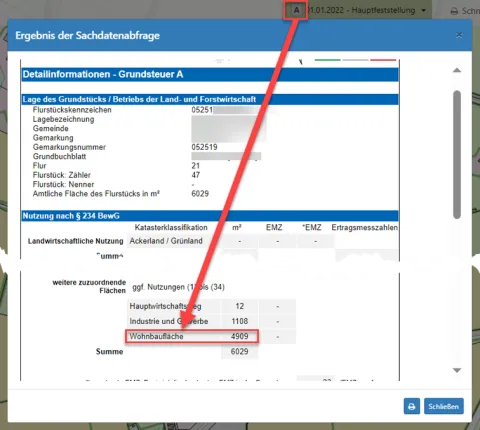

Wer das persönliche Informationsschreiben verlegt hat, kann im Grundsteuerportal (Geodatenportal) die Daten zu dem jeweiligen Grundstück abfragen. Im Grundsteuerportal kann nach Eingabe der Adresse für jedes Flurstück ein Sachdatenauszug für die Grundsteuer A und B abgerufen werden. Der Sachdatenauszug stellt viele hilfreiche Angaben für das Ausfüllen der Feststellungserklärung zur Verfügung (zum Beispiel Angaben zum Flurstück, Bodenrichtwerte, Angaben zum Grundbuchkennzeichen, Ertragsmesszahlen).

Als Eigentümerin bzw. Eigentümer eines Wohngrundstücks oder Betriebs der Land- und Forstwirtschaft finden Sie das Aktenzeichen in dem individuellen Informationsschreiben Ihres Finanzamts.

Das Aktenzeichen finden Sie außerdem in den Abgabenbescheiden bzw. Grundsteuerbescheiden der Kommune (bisher auch „Einheitswert-Aktenzeichen“ oder „EW-Az.“ genannt) und im Einheitswertbescheid des Finanzamts.

In unseren Check-Listen für Eigentümerinnen und Eigentümer von Wohngrundstücken und Betrieben der Land- und Forstwirtschaft finden Sie eine Liste der Daten, die Sie für Ihre Feststellungserklärung benötigen, sowie Hinweise, wo diese zu finden sind.

Bei reinen Wohngebäuden ist nur die Wohnfläche zu erklären. Die Wohnfläche finden Sie z.B. in den Bauunterlagen, dem Kaufvertrag oder in den Unterlagen zur Gebäudeversicherung. Wenn Ihnen die Wohnfläche bekannt und diese auch aktuell ist, geben Sie diese in der Erklärung an. Die Wohnfläche berechnet sich regelmäßig nach der Wohnflächenverordnung vom 25. November 2003 (BGBl. S. 2346).

Ist Ihnen bei einem vor 2004 errichteten Gebäude nur die nach der II. Berechnungsverordnung ermittelte Wohnfläche bekannt und haben sich keine baulichen Änderungen ergeben, können Sie auch diese ansetzen.

Nein. Als Eigentümerin bzw. Eigentümer eines Wohngrundstücks haben Sie im Jahr 2022 ein individuelles Informationsschreiben von der Finanzverwaltung Nordrhein-Westfalen mit Daten erhalten, die der Finanzverwaltung vorliegen und die für die Erstellung der Feststellungserklärung hilfreich sind.

Darüber hinaus steht Ihnen eine Hotline bei Ihrem Finanzamt zur Verfügung und auf dieser Webseite finden Sie weitere Informationen.

Besondere Merkmale eines einzelnen Grundstücks müssen Sie bei in der Feststellungserklärung nicht zusätzlich angeben.

Besondere Merkmale sind zum Beispiel:

- Ecklage,

- Zuschnitt,

- Vorder- und Hinterland,

- Oberflächenbeschaffenheit,

- Beschaffenheit des Baugrundes,

- Lärm-, Staub-, Geruchsbelästigungen,

- Altlasten sowie

- Außenanlagen

Nein. Die Einheitswertbescheide benötigen Sie für die Erstellung der Feststellungserklärung nicht. Die Einheitswerte nach den Wertverhältnisse auf den 1. Januar 1964 stellen heute keine zeitgemäße Bemessungsgrundlage für die Ermittlung der Grundsteuer dar.

Die Informationsschreiben wurden aus technischen Gründen immer an die oder den zuerst in den Daten des Finanzamts gespeicherten Eigentümer/-in versandt. Die Informationsschreiben wurden - auch mit Blick auf ein möglichst ressourcenschonendes Vorgehen - nicht an jede einzelne Eigentümerin und jeden einzelnen Eigentümer verschickt. Aus diesem Grund informieren Sie bitte auch die weiteren Miteigentümerinnen und Miteigentümer über das Schreiben.

Zu einer Grundstückfläche muss auch der Anteil (Zähler und Nenner) genannt werden, zu dem diese zur wirtschaftlichen Einheit gehört. Normalerweise ist das ein-eintel.

Bei Eigentumswohnungen beispielsweise, sind echte Bruchteile anzugeben. Bei der Frage zur Fläche zum Bodenrichtwert darf nur der sich ergebende Flächenanteil eingetragen werden.

Beispiel:

Die Grundstücksfläche beträgt 1000 qm, der Anteil 1/10. Beim Bodenrichtwert darf nur eine Fläche von 1000 x 1/10 = 100 qm eingetragen werden.

In der Feststellungserklärung geben Sie die Gesamtzahl der Garagen- und Tiefgaragenstellplätze ein, falls diese auf Ihrem Grundstück vorhanden sind. Stellplätze im Freien oder ein Carport brauchen Sie nicht einzutragen.

Bei Wohnungs- und Teileigentum (Eigentumswohnung) tragen Sie nur die Stellplätze ein, die zu diesem Eigentum gehören. Dabei gehört der Stellplatz auch dann noch zu diesem Eigentum, wenn für ihn ein eigenes Grundbuchblatt angelegt wurde. Es kommt auch nicht darauf an, ob sich eine Garage auf dem Grundstück der Eigentumswohnungsanlage oder auf einem Grundstück in der näheren Umgebung befindet.

Mit dem individuellen Informationsschreiben Ihres Finanzamts haben Sie eine Anlage mit den Daten zu Ihrem Grundstück erhalten. Die jeweiligen Daten (z.B. Gemarkung und Flurstück) sind in einer Tabelle aufgelistet. Wenn zu Ihrem Grundstück mehrere Flurstücke gehören, werden diese entsprechend getrennt voneinander aufgelistet.

Die Angaben können Sie nach Prüfung auf Vollständigkeit und Richtigkeit direkt in Ihrer Feststellungserklärung eintragen. Die Daten zu Ihrem Grundstück mit den dazugehörigen Flurstücken können Sie in einer Erklärung angeben. Zur Prüfung der Daten nutzen Sie das Grundsteuerportal (Geodatenportal).

Den Bodenrichtwert für Ihr Grundstück in Nordrhein-Westfalen finden Sie im Sachdatenauszug im Grundsteuerportal (Geodatenportal).

Enthält der Sachdatenauszug zu Ihrem Grundstück mehrere Bodenrichtwerte, tragen Sie den Bodenrichtwert in der Feststellungserklärung ein, dessen Art der Nutzung Ihres Grundstücks entspricht.

Beispiel:

Für eine Bodenrichtwertzone liegen zwei unterschiedliche Bodenrichtwerte für „Wohnen“ – einmal für „ein-/zweigeschossig“, einmal für „mehrgeschossig“ – vor.

Für ein zweigeschossiges Einfamilienhaus (Erdgeschoss und 1. Obergeschoss) ist der Bodenrichtwert für „Wohnen, ein-/zweigeschossig“ zugrunde zu legen.

Hinweis:

Als Geschosse werden alle oberirdischen Geschosse mit Ausnahme von nicht ausbaufähigen Dachgeschossen berücksichtigt. Geschosse gelten in Abgrenzung zu Kellergeschossen als oberirdische Geschosse, soweit ihre Deckenoberkanten im Mittel mehr als 1,40 Meter über die Geländeoberfläche hinausragen (vgl. § 16 Immo WertV 2021).

In der Erklärung zur Feststellung des Grundsteuerwerts können auf der Anlage Grundstück (GW-2) in den Zeilen 4 und 5 lediglich zwei Bodenrichtwerte zuzüglich der zugehörigen Grundstücksfläche in Quadratmetern erklärt werden. Sind mehr als zwei Bodenrichtwerte zu erklären, müssen Sie eine Berechnung vornehmen. Die Eintragung kann wie folgt vorgenommen werden:

- Bei der ersten Eintragung in Zeile 4 der Anlage Grundstück (GW-2) sind keine Besonderheiten zu beachten. Das heißt, es wird der Bodenrichtwert nebst zugehöriger Grundstücksfläche für die erste Teilfläche erfasst.

Beispiel: Für eine Grundstücksfläche von 20 m2 („Teilfläche 1“) soll ein Bodenrichtwert von 310,00 €/m2 („Bodenrichtwert 1“) erklärt werden.

Die erste Eintragung in der Anlage Grundstück (GW-2) Zeile 4 sieht wie folgt aus:

- Für die zweite Eintragung in Zeile 5 der Anlage Grundstück (GW-2) ist ein nach Flächenanteilen gewichteter Bodenrichtwert zu berechnen.

Beispiel: Für eine Grundstücksfläche von 100 m2 („Teilfläche 2“) soll ein Bodenrichtwert von 395,00 €/m2 („Bodenrichtwert 2“) erklärt werden.

Und für eine Grundstücksfläche von 35 m2 („Teilfläche 3“) soll ein Bodenrichtwert von 240,00 €/m2 („Bodenrichtwert 3“) erklärt werden.

Die Berechnung ist – in einem wie hier vorliegenden Falle mit insgesamt drei zu erklärenden Bodenrichtwerten – nach folgendem Muster vorzunehmen:

Im vorliegenden Beispiel ergibt sich der Bodenrichtwert für die zweite und dritte Teilfläche wie folgt:

Die zweite Eintragung in der Anlage Grundstück (GW-2) Zeile 5 sieht wie folgt aus:

Liegt Ihr Wohngrundstück im Außenbereich (z.B. außerhalb der geschlossenen Ortschaft / außerhalb des Wohngebiets) und umfasst die Nutzung zu Wohnzwecken nur eine Teilfläche Ihres Flurstücks, finden Sie die Informationen zu Ihrem Wohngrundstück im Grundsteuerportal unter „Grundsteuer A“.

- Hauptfeststellung; Stichtag 01.01.2022

- Fortschreibung (Nachfeststellung, Art-/Wertfortschreibung); Stichtag 01.01.2023

Wählen Sie daher im Grundsteuerportal unter der „Grundsteuer A“ den gewünschten Zeitpunkt der Feststellung aus.

Nach Eingabe der Adresse erhalten Sie den Sachdatenauszug zu Ihrem Flurstück mit den dazugehörigen Nutzungsarten sowie die enthaltene Wohnbaufläche.

Beachten Sie:

Der Auszug zur „Grundsteuer A“ gibt den Stand der Informationen im Liegenschaftskataster wieder und kann zum Beispiel aus Aktualitätsgründen von den tatsächlichen Verhältnissen abweichen.

Stimmen die Daten im Sachdatenauszug mit den tatsächlichen Verhältnissen überein, können diese in die Feststellungserklärung übernommen werden.

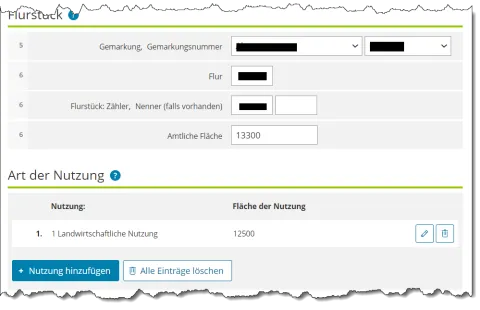

Ja, die Summe der erklärten Teilflächen in der „Anlage Grundstück“ oder „Anlage Land- und Forstwirtschaft“ muss grundsätzlich der Gesamtfläche des oder der zu dem Grundstück gehörenden Flurstücks/Flurstücke bzw. anteiligen Flurstücksflächen entsprechen.

Eine Ausnahme ist, wenn Teilflächen eines Flurstücks unterschiedlichen Vermögensarten (Grundvermögen oder land- und forstwirtschaftliches Vermögen) zuzuordnen sind. Ein Beispiel hierfür ist, dass nur Teilflächen zum Grundvermögen (z.B. Einfamilienhaus) gehören und diese Flächen in der „Anlage Grundstück“ (Grundsteuer B) erklärt werden. Insofern sind sie dann nicht bei der Grundsteuer A zu erklären. Die andere Teilfläche gehört zu einem Betrieb der Land- und Forstwirtschaft.

Beispiel:

Ihr Flurstück ist insgesamt 13.300 m² groß. Darin enthalten ist der Grund und Boden für das Einfamilienhaus (Größe der Teilfläche gemäß Sachdatenauszug: 800 m²).

Die Teilflächen gemäß Sachdatenauszug sind wie folgt in den Erklärungen anzugeben:

- Anlage Land- und Forstwirtschaft (GW 3): Fläche der Nutzung: 12.500 m² (= 13.300 m² abzgl. 800 m²):

- Anlage Grundstück (GW 2): Fläche gemäß Sachdatenauszug: 800 m²

NACH DER ERKLÄRUNGSABGABE

Wenn Sie Ihre Grundsteuererklärung über das Online-Portal Elster abgegeben haben, haben Sie von ELSTER eine Versandbestätigung erhalten. Sie finden diese in Ihrem ELSTER-Posteingang.

Sobald Ihre Erklärung bearbeitet wurde, erhalten Sie eine Nachricht beziehungsweise Ihre Bescheide.

Ihre Erklärung wird schnellstmöglich bearbeitet.

In Nordrhein-Westfalen werden über 6,5 Millionen wirtschaftliche Einheiten neu bewertet. Steuererklärungen werden entsprechend des Eingangs im Finanzamt bearbeitet. Sobald Ihre Erklärung bearbeitet wurde, erhalten Sie eine Nachricht beziehungsweise Ihre Bescheide.

Mit den von Ihnen übermittelten Daten stellt das Finanzamt den Grundsteuerwert Ihres Grundstücks und den Grundsteuermessbetrag fest. Sie erhalten daraufhin den Grundsteuerwertbescheid sowie den Grundsteuermessbescheid. Aufgrund dieser Bescheide müssen Sie noch keine Zahlung leisten.

Weitere Informationen dazu finden Sie unter: Was passiert nach der Abgabe der Grundsteuererklärung?

Haben Sie Ihren Grundsteuerwert mit Hilfe eines Online-Berechnungstools ermitteln lassen, kann dieser gegebenenfalls von dem Grundsteuerwert abweichen, den Ihnen Ihr Finanzamt im Grundsteuerwertbescheid mitgeteilt hat. Dies kann zum Beispiel daran liegen, dass ein Online-Berechnungstool innerhalb der einzelnen Berechnungsschritte abweichend rundet.

Ihr Finanzamt ist bei der Berechnung des Grundsteuerwerts an das Bewertungsgesetz gebunden.

Hier finden Sie ein Beispiel für einen Grundsteuerwertbescheid. Diesem Beispielbescheid können Sie entnehmen, wie der Grundsteuerwert ermittelt wird.

Weitere Informationen zur Frage „Was passiert nach der Abgabe der Grundsteuererklärung?“ finden Sie hier.

Ihr Einspruch wird schnellstmöglich bearbeitet. Nach der Bearbeitung erhalten Sie eine Rückmeldung Ihres Finanzamts oder einen geänderten Bescheid.

Eine Bestätigung über den Eingang Ihres Einspruchs erteilt Ihr Finanzamt in der Regel nicht.

Tipp: Wenn Sie Ihren Einspruch über ELSTER eingereicht haben, erhalten Sie automatisch eine Versandbestätigung.

Wie Sie nun reagieren sollten, finden Sie unter "Schätzung von Grundsteuerwerten".